معدل الاحتفاظ بالأرباح – تأثيره على توزيعات المساهمين

نسبة الاحتجاز “Plowback Ratio” أو نسبة الاحتفاظ “retention ratio” هي نسبة الفلوس الباقية بعد دفع توزيعات الأرباح وصافي دخل الشركة، يعني الشركة اللي بتوزع أرباح بقيمة 20 مليون من أصل 100 مليون صافي الدخل، بيكون عندها معدل الاحتفاظ بالأرباح (0,8). بتشير النسبة للربح المحتفظ في الشركة بدل من توزيعه على المستثمرين، وبيمثل بشكل عام جزء من الأرباح المحتجزة، واللي كان ممكن توزيعها في شكل أرباح.

معدل الاحتفاظ بالأرباح بيعكس نهج الشركة في تحقيق النمو وتوزيع الأرباح، وهو جزء من القصة المالية للشركة.

إقرأ المزيد: تحليل معادلة نسبة توزيع الأرباح في الشركات – خطوات حسابها واستخداماتها

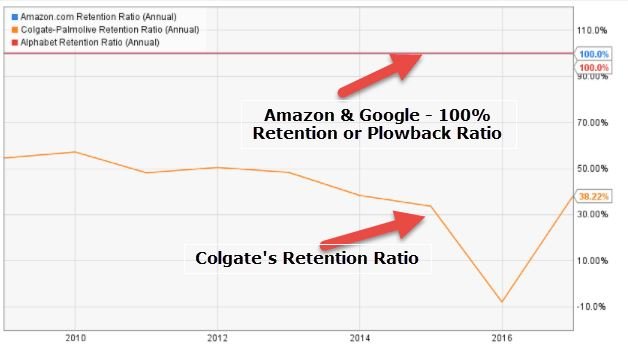

مثلا الشركة اللي عندها معدل الاحتجاز بنسبة 1.5% دي معناه إن تم دفع توزيعات أرباح قليلة أو مندفعتش نهائي وأغلب الأرباح بتكون محتفظة لتوسعة الشركة. هنلاحظ تحت إن شركة “Amazon” و “Google” عندهم احتجاز بنسبة 100% (بيحتفظوا بنسبة 100% من الأرباح لإعادة الاستثمار)، أما شركة “Colgate’s Plowback” كانت 38.22% في سنة 2016.

معادلة معدل الاحتفاظ بالأرباح

النسبة دي عكس نسبة توزيع الأرباح واللي بتكون بالشكل ده:

معادلة نسبة الاحتجاز = 1 – (التوزيعات السنوية لكل سهم / عائد السهم)

مثلاً شركة “أ” فيها الربح للسهم بقيمة 10 دولار وقررت تدفع 2 دولار كأرباح للمساهمين، باستخدام نسبة توزيع الأرباح هتكون: 2 دولار ÷ 10 دولار = 20%. ده معناه إن شركة “أ” قامت بتوزيع 20% من دخلها كأرباح واستثمرت الباقي في الشركة، يعني 80% من المبلغ تم استثماره في الشركة.

- بكدا نسبة الاحتجاز = 1 – (2 دولار ÷ 10 دولار).

- = 1 – 0.20

- = 0.80 أو 80%

بتشير النسبة للربح اللي تم إعادة استثماره في تطوير الشركة بدل من توزيعه كعوائد على المستثمرين.

- الشركات اللي بتمتاز بنسبة احتجاز مرتفعة هي الأعمال التجارية سريعة النمو والديناميكية اللي بتؤمن بالظروف الاقتصادية الداعمة وفترات النمو المرتفعة المستمرة.

- تتبنى الشركات الكبيرة مستوى أقل من نسبة الاحتجاز، وده بيشير لحيازات نقدية كافية وفرص نمو أعمال دايمة.

تأثير معدل الاحتفاظ بالأرباح

حجم نسبة الاحتجاز هيتأثر بطرق مختلفة لأنواع مختلفة من المستثمرين.

- المستثمرين المهتمين بالدخل بيفضلوا نسبة احتجاز منخفضة، عشان ده بيشير لاحتمالية توزيع أرباح عالية للمساهمين.

- المستثمرين المهتمين بالنمو بيفضلوا نسبة احتجاز عالية، عشان ده معناه إن الشركة فيها إمكانية استخدام ربحها الداخلي بطريقة مربحة، وده هيعمل زيادة في سعر السهم.

لو نسبة الاحتجاز قريبة من 0% ده معناه إن في احتمال كبير إن الشركة متقدرش تحافظ على مستوى التوزيع الحالي للأرباح، عشان بتوزع كل العائدات للمستثمرين، وبكدا مش متاح فيها نقد كافي لدعم احتياجات رأس المال للبيزنس.

واحدة من المشكلات الحاسمة في نسبة الاحتجاز هو ربح السهم مش بالضرورة يتناسب مع تدفق النقدية للسهم، فالمبلغ النقدي المتاح لدفع الأرباح مش دايمًا بيتناسب مع الأرباح، ده بيدل على إن مجلس الإدارة مش عنده النقدية المتاحة لدفع الأرباح اللي بيشير ليها رقم الـ”EPS” أو الربح للسهم.

- كمان لازم نلاحظ إن اختيار أساليب المحاسبة ممكن يأثر على نسبة توزيع الأرباح وبكدا هيأثر على نسبة الاحتجاز، مثلا طرق الاهلاك اللي بتستخدمها الشركة ممكن تأثر على النسب بشكل عام، طريقة الخط المستقيم (SLM) بتسجل مبلغ أكبر من الاهلاك مقارنة بطرق تقليل الرصيد (RBM)، وده بيأثر على نسب توزيع الأرباح. ونسبة الاحتجاز المنخفضة جدًا خلال الزمن ممكن تشير لاحتمال تخفيض التوزيعات لما الشركة تحتاج للنقد.

يلا نشوف مثال لمقارنة شركتين بمساعدة معادلة الـ”plowback” عشان نفهم أحسن:

| تفاصيل | شركة ‘A’ | شركة ‘B’ |

|---|---|---|

| ربحية السهم للعام السابق | $3.5 | $8.5 |

| توزيعات الأرباح المدفوعة في العام السابق لكل سهم | $3.0 | $1.5 |

| نوع الصناعة | خدمات | تكنولوجيا |

| صافي التدفق النقدي من أنشطة الاستثمار | إيجابي | سلبي |

- نسبة الاحتجاز شركة ‘A’ = [الأرباح / ربحية السهم] = 3.0 دولار/ 3.5 دولار = 85.71%

- نسبة الاحتجاز شركة ‘B’ هي = 1.5 دولار / 8.5 دولار = 17.65%

بالنسبة لشركة ‘A’ النسبة بتقول إنهم مش لاقيين فرص مربحة كتير، الشركة ممكن يكون معندهاش فرص كتير، فبالتالي هتوزع جزء من الأرباح كأرباح توزيعات عشان ترضي المساهمين وترفع أسعار السهم على المدى القريب.

أما بالنسبة لشركة ‘B’ المعدل الأقل لإعادة الاستثمار وتدفقات النقدية السلبية بيبين إنهم مضغوطين في استثمارات مستقبلية جديدة، ممكن يكون احتفظوا بجزء من الأرباح عشان يستفيدوا منها في الفرص المستقبلية.

تحليل معدل الاحتفاظ بالأرباح – شركة Apple

يلا نشوف مثال عملي لفهم الـ”Plowback” بشكل أفضل:

| البنود | 2012 | 2013 | 2014 | 2015 | 2016 |

|---|---|---|---|---|---|

| توزيعات الأرباح (مليار دولار) | 2.49 | 10.56 | 11.13 | 11.56 | 12.15 |

| صافي الدخل (مليار دولار) | 41.73 | 37.04 | 39.51 | 53.39 | 45.69 |

| نسبة توزيع الأرباح | 6.0% | 28.5% | 28.2% | 21.7% | 26.6% |

| نسبة الاحتجاز | 94.0% | 71.5% | 71.8% | 78.3% | 73.4% |

في الأول، كانت “آبل” ما بتدفعش أرباح توزيعات للمستثمرين لحد سنة 2011، وكان معدل إعادة الاستثمار 100%، عشان بيؤمنوا إن لو استثمروا الأرباح هيحققوا عوائد أفضل للمستثمرين، واللي حصل فعلا بعد كده، بس من سنة 2012، بدأوا يخفضوا نسبة إعادة الاستثمار، شركة “آبل” محافظة على نسبة الاحتجاز بين 70% و 75%.

نسبة الاحتجاز المستقرة للبنوك العالمية

البنوك العالمية هي بنوك كبيرة ذات قيمة سوقية كبيرة ومعدل نمو مستقر.

| S. No | اسم البنك | نسبة الاحتجاز (سنوي) |

|---|---|---|

| 1 | JPMorgan Chase | 65.70% |

| 2 | Wells Fargo | 58.80% |

| 3 | Bank of America | 76.60% |

| 4 | Citigroup | 84.70% |

| 5 | Royal Bank of Canada | 52.00% |

| 6 | Banco Santander | 62.80% |

| 7 | The Toronto-Dominion Bank | 56.80% |

| 8 | Mitsubishi UFJ Financial | 68.70% |

| 9 | Westpac Banking | 27.40% |

| 10 | Bank of Nova Scotia | 49.40% |

| 11 | ING Group | 49.30% |

| 12 | UBS Group | 1.20% |

| 13 | BBVA | 54.00% |

| 14 | Sumitomo Mitsui Financial | 71.00% |

- هنلاحظ إن معظم البنوك العالمية عندها سياسة نسبة الاحتجاز ثابتة.

- بيمتلك “JPMorgan” معدل احتجاز بنسبة 65.70% أما “UBS Group” بتمتلك 1.20% بس.

شركات الإنترنت – نسبة احتجاز 100%

معظم شركات التكنولوجيا هي شركات عالية النمو وبتفضل استثمار الأرباح الناتجة عن منتجاتها، ودي شركات التكنولوجيا اللي بتوصل نسبة الاحتجاز فيها 100%

| S. No | اسم الشركة | نسبة الاحتجاز (سنوي) |

|---|---|---|

| 1 | Alphabet | 100% |

| 2 | 100% | |

| 3 | Baidu | 100% |

| 4 | JD.com | 100% |

| 5 | Altaba | 100% |

| 6 | Snap | 100% |

| 7 | 100% | |

| 8 | 100% | |

| 9 | VeriSign | 100% |

| 10 | Yandex | 100% |

| 11 | IAC/InterActive | 100% |

| 12 | Momo | 100% |

مميزات نسبة الاحتفاظ بالأرباح

- أحد أهم مزايا إن سهل فهمها وتفسيرها.

- في طرق كتير لحساب النسبة دي، وبتستخدم معادلات كتيرة.

- النسبة تقدر تستخدمها مع نسبة توزيع الأرباح عشان تفهم نوايا الشركة المستقبلية.

سلبيات معدل الاحتفاظ بالأرباح

- مش بالضرورة إن النسبة لوحدها تعبر عن نمو الشركة، لازم نشوف كمان أداء القطاعات التانية اللي بندرسها في الشركة، ولازم ناخد في الاعتبار نسبة نمو القطاعات التانية ونوزع الفلوس بناءًا على كده.

- كل ما زادت النسبة، زادت فرص نمو البيزنس بشكل مقابل، الحاجة دي بتقدر تخلق زيادة اصطناعية في أسعار الأسهم، وده ممكن يعمل قلق للمساهمين اللي عايزين يتحكموا في الأسهم والفلوس اللي دخلوا بيها في الشركة، وده ممكن يأدي لحالة خوف وقلق شديد.

تحليل معدل الاحتفاظ بالأرباح بيساعد على فهم كيفية تأثير الشركة على المساهمين والاقتصاد بشكل عام.

خلاصة الموضوع

لازم نفهم إن توقعات المستثمرين واحتياجات رأس المال بتختلف من صناعة لصناعة، عشان كدا مقارنة نسبة الاحتجاز في حالة واحدة من الشركات أو نفس الصناعة بتكون ليها معنى. مفيش تعريف ثابت للنسبة العالية أو النسبة المنخفضة، ولازم ناخد في الاعتبار عوامل تانية قبل ما نحلل فرص المستقبل الممكنة للشركة، النسبة دي مجرد مؤشر للنوايا الممكنة من الشركة.

مهم: هامش صافي الربح – تحليل ربحية الشركة وتحقيق النمو المالي

نسبة الاحتجاز بتتغير من سنة لسنة، بناءًا على العوامل الاقتصادية الكبرى وأرباح الشركات والتقلبات وسياسة توزيع الأرباح، معظم الشركات المعروفة بتتبع سياسة توزيع أرباح ثابتة أو متزايدة. الشركات في قطاعات الدفاع زي الصناعات الدوائية والسلع الأساسية عندها نسبة توزيع للأرباح ونسبة احتجاز منتظمة مقارنة بقطاع الطاقة اللي أرباحه بتتأثر بشكل دوري.