نسب الرفع المالي – استغلال الديون لتحقيق الاستثمار والنمو

نسب الرفع المالي “Leverage Ratios” هي أداة بتحدد لأي درجة الشركة بتعتمد على الديون في شراء الأصول وبناء رأس المال، وبتساعد المستثمرين والدائنين يقيموا قدرة الشركة على تلبية التزاماتها المالية. علي الرغم إن حجم الديون بيساعد في بناء رأس المال، إلا إن المستثمرين بيشوفوها أكتر على إنها التزامات مالية، لما تكون نسبة الرافعة المالية أكبر في الشركة، ده بيدل إنها بتستخدم ديون أكتر من حقوق الملكية لبناء مواردها، ولما الديون بتكون أكتر، التأثير بيكون أكتر خطورة، وممكن توصل لمستوى الإفلاس.

الرفع المالي ممكن يكون أداة قوية لزيادة استثماراتك، لكنه لازم يتم بعقلانية مع الفهم الكامل للمخاطر المرتبطة بيه.

بيتر لينش

إقرأ المزيد: هامش EBITDA: الأرباح قبل الفوائد والضرائب والإهلاك واستهلاك الدين

أهم النقاط

- نسب الرفع المالي هي أدوات تقييم بتساعد المستثمرين على تحديد الوضعية المالية للشركة، بناءًا على الديون المستخدمة في شراء الأصول والموارد.

- بتشمل النسب دي نسبة الديون لحقوق الملكية ونسبة الديون للأصول ونسبة الديون لرأس المال ونسبة الديون للأرباح قبل الفوائد والضرائب والاستهلاك.

- بتفضل الشركات استخدام الديون بدل من حقوق الملكية لبناء رأس المال، عشان تكلفة الاقتراض أقل بكتير من تكلفة حقوق الملكية.

- بالنسبة للبنوك، النسب دي بتساعد في تحديد مقدار رأس المال الأساسي اللي تم بالنسبة لإجمالي الأصول.

ازاي بتشتغل نسب الرفع المالي؟

نسب الرفع المالي بتساعد المستثمرين وصناع القرار على فهم مدى قدرة الشركة على تحمل التزاماتها المالية، مثلا الشركات بتاخد قروض لشراء الموارد اللازمة لإنتاج وتطوير وتوصيل السلع والمنتجات والخدمات للمستهلكين، كل ما يمر الوقت، كل ما يزيد حجم الديون، علي الرغم من زيادة الالتزامات المالية، فالزيادة المتوقعة في الدخل نتيجة استخدام المعدات والأصول والموارد الممولة بالديون بتخلي الصفقة ناجحة.

من ناحية تانية، لو كان حجم الديون في الشركة كبير جدًا، بيكون ليه تأثير سلبي على سمعة الشركة، ولو كان حجم الديون منخفض جدًا، برضو مش هيحسن صورة الشركة، في الحالة الأولى الشركات ممكن تفشل في سداد الديون وتكون معرضة للإفلاس نتيجة التأخير المتكرر في السداد، وفي الحالة التانية ده بيشير لعدم قدرة الشركة على الاقتراض ويخلي المستثمرين يتوقعوا إن الشركة بتواجه صعوبات مالية.

أنواع نسب الرفع المالي

نسب الرفع المالي بتساعدنا نفهم ازاي الشركة قادرة تستغل التزاماتها المالية عشان تكسب أرباح أكتر، عشان كدا في أنواع مختلفة لنسب الرفع المالي زي الرافعة التشغيلية والرافعة المالية والرافعة المجمعة.

- الرافعة التشغيلية: بتعرفنا عن قدرة الشركة على استخدام الالتزامات المالية أو مصروفات التكاليف الثابتة عشان تحقق أرباح أكبر.

- الرافعة المالية: هي قروض بتاخدها الشركة عشان تبني رأس المال وبتتوقع إن الأرباح اللي هتيجي من الأصول هتكون أكتر من الديون، ونسبة الرافعة المالية بتقيم كمية الديون اللي الشركة بتاخدها عشان تبني رأس المال.

- الرافعة المجمعة: هي النسخة اللي بتجمع الرافعة التشغيلية والرافعة المالية مع بعض.

معادلة نسب الرفع المالي

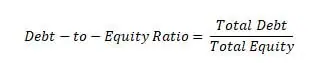

بعض نسب الرفع المالي اللي المستثمرين بيستخدموها عشان يقيموا القدرات المالية للشركة بتشمل نسبة الديون لحقوق الملكية ونسبة الديون للأصول ونسبة الديون لرأس المال ونسبة الديون للأرباح قبل الفوائد والضرائب والاهلاك والإستهلاك (EBITDA)، وهنا بيتم قسمة إجمالي الديون على إجمالي حقوق الملكية وإجمالي الأصول ومجموع الديون وحقوق الملكية والأرباح قبل الفوائد والضرائب والاهلاك والإستهلاك (EBITDA) على التوالي، نسبة تانية في القائمة هي نسبة الأصول لحقوق الملكية، واللي بتتم بقسمة إجمالي الأصول على إجمالي حقوق الملكية.

الصورة اللي تحت فيها معادلة نسب الرفع المالي المختلفة

تفسير نسب الرفع المالي Leverage Ratios

بصورة عامة، نسب الرفع المالي بتعتمد على معادلات مختلفة وكل معادلة بتدي معلومات مختلفة، مثلاًنسبة الديون لحقوق الملكية بتساعدنا نعرف نسبة الديون وحقوق الملكية في هيكل رأس المال للشركة، ونسبة الديون لرأس المال بتدينا فكرة أوسع عن النسبة دي، بشكل مختصر بتساعدنا اننا نقدم نظرة شاملة على هيكل رأس المال للشركة.

بالإضافة لكدا نسبة الديون للأصول بتدي فكرة عن مقدار الديون اللي الشركة بتاخدها لتمويل أصولها، النسبة دي بتساعد المستثمرين على اتخاذ قرارات استثمارية مدروسة وذكية، ودراسة نسبة الديون للأرباح قبل الفوائد والضرائب والاهلاك والاستهلاك (EBITDA) بتعرف المستثمرين قد ايه الديون في الشركة بالمقارنة بالأرباح قبل دفع الفوائد، ده بيساعدهم يفهموا ازاي الديون بتأثر على أرباح الشركة.

أمثلة علي نسب الرفع المالي

بيتكون هيكل رأس مال شركة “Tree” من حقوق الملكية والديون، حقوق الملكية 400,000 دولار والديون 100,000 دولار، يلانحسب نسب الرفع المالي بناءًا على المعلومات دي:

- إجمالي الديون = 100,000 دولار.

- إجمالي حقوق الملكية = 400,000 دولار.

ممكن للمستثمرين معرفة نسبتين بناءًا على المعلومات المقدمة:

- نسبة الدين إلى حقوق الملكية.

- نسبة الدين إلى رأس المال.

نسبة الدين إلى حقوق الملكية

- = 100,000 / 400,000

- = 0.25

- = %25

نسبة الدين إلى رأس المال

- = 100,000 / (100,000 + 400,000)

- = 100,000 / 500,000

- = 0.2

- = %20

بكدا نسبتين الرفع المالي بيسمحوا للمستثمرين تحديد إذا كان بإمكانهم الوثوق في شركة “Tree”

أهمية نسب الرفع المالي

نسب الرفع المالي اللي بتستخدمها الشركات بتساعد المستثمرين على تقييم وضعية الشركة المالية من حيث التزاماتها المالية، رغم إن الشركات عندها خيار استخدام حقوقها في شراء الأصول والموارد لتنفيذ الأنشطة التجارية المختلفة، بتختار الشركات إنها تاخد قروض للتمويل وبناء رأس المال، السبب هو إن تكلفة الديون أو تكلفة الاقتراض أقل بكتير من تكلفة زيادة حقوق الملكية، نسب الرفع المالي بتساعد المستثمرين يعرفوا ازاي الشركة بتمول رأس المال.

حساب النسب دي بيدي الشفافية للمستثمرين عن إمكانية الشركة استغلال التزاماتها المالية أو لأ، مثلا لو الشركة خدت ديون كتير، كده يبقى الاستثمار فيه مخاطر كبيرة، بنفس الوقت لو الشركة معندهاش أي ديون، ممكن تدفع كتير لتكلفة رأس المال وتخفض أرباحها على المدى البعيد.

بالنسبة لنسب الرفع المالي للبنوك، بتقارن بين رأس المال الأساسي للشركات وإجمالي الأصول اللي معاها، في أمريكا مثلا البنوك من أكتر المؤسسات اللي ليها سلطة، كمان مع بعض القيود المفروضة من هيئة تأمين الودائع الفيدرالية (FDIC) والاحتياطي الفيدرالي والمراقب المالي للعملة، الـ 3 هيئات دول بيحددوا كمية الفلوس اللي أي بنك أمريكي ممكن يقرضها بالنسبة لرأس المال اللي بيستخدمه في أصوله.

قرارات الرفع المالي لازم تستند لاستراتيجية استثمارية محكمة ومعرفة بالأسواق المالية.

بنجامين غراهام

ايه هي نسب الرفع المالي؟

نسب الرفع المالي بتقيم الديون اللي الشركة اخدتها بالنسبة للأصول أو حقوق الملكية، النسبة العالية بتدل على إن الشركة اخدت ديون أكتر من قدرتها ومش هتكون قادرة تسدد التزاماتها النقدية الحالية، نسب الرفع المالي بتشمل تحليل الديون إلى حقوق الملكية والديون إلى رأس المال والديون إلى الأصول والديون إلى الأرباح قبل الفوائد والضرائب والاهلاك والاستهلاك (EBITDA).

ازاي بتحسب نسب الرفع المالي؟

الحسابات بتعتمد على المعلومات المتوفرة للمستثمرين بناءًا على التفاصيل المتاحة، المستثمرين بيحسبوا النسبة وبيقارنوا الالتزامات المالية للشركة برأس المال للشركة، مثلا لو معانا مبلغ الديون ورقم حقوق الملكية أو رأس المال، ممكن بسهولة نحسب نسبة الديون إلى حقوق الملكية أو الديون إلى رأس المال.

مهم: نسبة الدين إلى حقوق الملكية – مقارنة الديون بحقوق المساهمين

ايه هي نسبة الرفع المالي الجيدة للشركة؟

النسبة المناسبة بتعتمد على الصناعة اللي المستثمر بيفكر يستثمر فيها، عادةً نسبة الرفع المالي “3” أو أعلى بتعتبر مثالية.