تحليل Dupont: نموذج تحليل بيانات باستخدام العائد على حقوق الملكية ROE

التحليل المالي بواسطة دوبونت “Dupont” هو تحليل نسب مالية بيقسم عائد حقوق الملكية “ROE” الخاص بالشركة لعوامله المساهمة عشان نفهم أدائها المالي بشكل أفضل، بيتم تفكيك “ROE” لمقاييس رئيسية، زي الربحية والرافعة المالية والكفاءة، تحليل Dupont بيسمح بتقييم أكتر فهم للصحة المالية للشركة وإمكاناتها المستقبلية.

أصل تحليل دوبونت مرتبط بشركة “دوبونت” وهي شركة كبيرة في أمريكا بتشتغل في صناعة الكيماويات، بيقولوا إن الشركة هي اللي اخترعت تحليل “دوبونت” في بداية القرن العشرين، وبعدها انتشر وتم استخدامه كأداة تحليل مالي في العشرينيات، والجميل فيه إنه بينطبق على أي شركة أيًا كان حجمها أو نشاطها أو مكانها، طالما الشركة بتقدم تقارير مالية وعندها بيانات عن “ROE”.

إقرأ المزيد: تحليل معادلة نسبة توزيع الأرباح في الشركات – خطوات حسابها واستخداماتها

النقاط الرئيسية

- بنقيم الحاجات اللي بتساهم في “ROE” زي الربحية والديون والكفاءة.

- تحليل “دوبونت” بيستخدمه محللين استثمار ومديرين محافظ والبنوك والمؤسسات المالية والجهات التنظيمية ومديرين الشركات عشان يقدروا يقيموا صحة الشركة المالية وإمكانياتها المستقبلية.

- الأداة دي مفيدة عشان بتقارن بين أداء شركتين ماليًا وبتقدر تاخد قرارات استثمارية مبنية على معلومات موثوقة.

شرح تحليل دوبونت – Dupont Analysis

تحليل “دوبونت” لنسبة العائد على حقوق الملكية (ROE) هو أداة مهمة للمستثمرين، وتقدر تستخدم النموذج ده في التحليل الأساسي والفني، بس ايه الحاجة المميزة فيه؟ خلينا نفهم أكتر بمثال على حاجة زي الإيرادات، بالظبط هي ناتج إجمالي كمية المبيعات وسعر الوحدة، يبقى الإيرادات بتزيد بالنسبة المناسبة للزيادة في الكمية والسعر، وزيادة أكتر من اللازم في الكمية أو السعر هتكون كفيلة بإنها تعمل نتائج مشابهة.

المستثمر المبتدئ بيشوف بس الإيرادات الأعلى، بس لازم يفهم إن الإيرادات دي ممكن تكون نتيجة لسعر الوحدة المبالغ فيه وكمية المبيعات قليلة ولازم يتأكد من النقطة دي، لو المبيعات انخفضت لازم يسأل ليه المبيعات انخفضت؟ هل المبيعات كانت منخفضة تاريخيًا وعلى الرغم من كدا الشركة قدرت تحافظ على نمو الإيرادات؟ لو مش كده، هيكون أفضل إنه ميختارش الخيار ده.

السيناريو اللي فوق بيشرح المنطق وراء تفسير تحليل “دوبونت”، هو بيقسم نسبة عائد حقوق الملكية (ROE) لأجزاء أصغر وبيفحص كل جزء من دول، بيختار إن كل عامل يدي نتائج كويسة وبيساهم في القيمة النهائية المطلوبة، فبيبعد عن المعادلة الأساسية لنسبة عائد الأسهم المبنية على صافي الدخل عن طريق حقوق الملكية وبيخليها أكتر شمولية وكاملة.

معادلة تحليل Dupont

معادلة تحليل Dupont بتنقسم لفئتين: 3 خطوات، 5 خطوات، الأول هو الأصلي، والتاني هو امتداد ليه.

معادلة نموذج دوبونت الأساسية هي:

العائد على حقوق الملكية = صافي هامش الربح x معدل دوران الأصول x مضاعف حقوق الملكية

تعتبر المعادلة دي أساس تحليلي لـ 3 و 5 خطوات.

تحليل دوبونت – 3 خطوات

في تحليل “Dupont” المكون من تلات خطوات، بيتم قياس “ROE” باستخدام 3 مكونات:

العائد على حقوق الملكية ROE = صافي هامش الربح x معدل دوران الأصول x مضاعف حقوق الملكية

- صافي هامش الربح (NPM): هو نسبة مالية بتقيس ربحية الشركة عن طريق قسمة صافي الربح على إجمالي الإيرادات (صافي الربح على إجمالي المبيعات)، بتعرض نسبة صافي هامش الربح للشركة كنسبة مئوية من إجمالي المبيعات.

- معدل دوران الأصول: بيقيس نسبة استغلال الأصول الكلية للشركة في تحقيق المبيعات، بيتم حسابه عن طريق قسمة إجمالي المبيعات للشركة على إجمالي الأصول الكلية، بيوفر معدل دوران الأصول رؤية حوالين مدى فعالية الشركة في استخدام أصولها لتحقيق الإيرادات.

- مضاعف حقوق الملكية: هو نسبة مالية بتقيس مقدار الرافعة المالية للشركة أو مدى تمويلها لأصولها من خلال الديون، بيتم حسابها عن طريق قسمة إجمالي الأصول للشركة على حقوق المساهمين، بيوفر مضاعف الحقوق رؤية حوالين نسبة الأصول اللي بيتم تمويلها بالديون بدل من حقوق المساهمين.

وبكدا بدل من استخدام المعادلة التقليدية والوصول لعائد حقوق الملكية (ROE)، ممكن تحليل “ROE” لأجزاء أصغر ودراسة كل معامل لوحدة عشان يكون فيه وضوح وفهم أعمق.

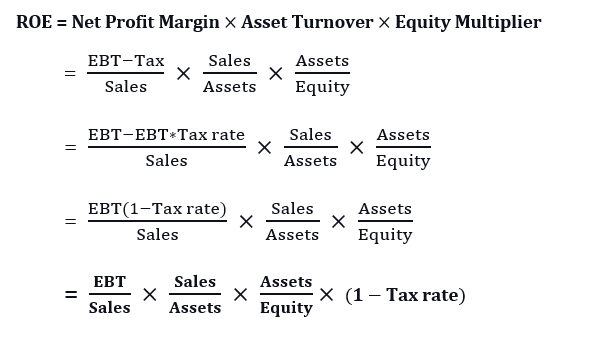

تحليل دوبونت – 5 خطوات

ممكن يكون اشتقاق تحليل “Dupont” المكون من 5 خطوات معقد شوية، عشان توصل لمعادلة “Dupont” المكونة من 5 خطوات خد معادلة “Dupont” المكونة من 3 خطوات واقسم معادلة صافي هامش الربح عن طريق استبدال صافي الدخل بـ”EBT” مطروح منه الضريبة عشان الـ”EBT” ناقص الضريبة بيدينا صافي الدخل.

تحليل Dupont بيساعد في تحديد نقاط القوة والضعف في هيكل الأعمال المالي.

أمثلة علي تحليل دوبونت Dupont

عشان تفهم التحليل ده بشكل أفضل هنوضحه ليك بالأمثلة.

مثال رقم 1

بيوضح الجدول ده تحليل “دوبونت” المكون من 3 خطوات لشركتين:

| العناصر | شركة 1 | شركة 2 |

| صافي الدخل | $2000 | $2300 |

| المبيعات | $12900 | $13400 |

| هامش صافي الربح | 0.155 | 0.171 |

| إجمالي الأصول | $6000 | $5600 |

| معدل دوران الأصول | 2.15 | 2.39 |

| حقوق الملكية | $3000 | $4000 |

| مضاعف حقوق الملكية | 2 | 1.4 |

| العائد على حقوق الملكية “ROE” | 66.65% | 57.21% |

مثال رقم 2

ده تحليل “دوبونت” لشركة “Nestlé” للأغذية والمشروبات متعددة الجنسيات، تمت مقارنتها مع شركتين من منافسيها “Tyson Foods” و “Kraft Heinz” خلال سنين.

- صافي هامش الربح لشركة “Nestlé” أعلى من “Tyson Foods” و “Kraft Heinz”.

- معدل دوران الأصول أعلى من “Kraft Heinz” ولكن أقل من “Tyson Foods”.

- مضاعف حقوق الملكية لـ”Nestlé” مش أعلى بكتير من الشركتين.

- زاد العائد على حقوق المساهمين بنسبة تزيد عن 85% عن عام 2016.

- ارتفع سعر سهم الشركة خلال السنين.

- الشركة بتمتلك نسبة السعر للأرباح “P / E” بتزيد عن 26%، ونسبة سيولة سريعة 63%.

أهمية تحليل Dupont

المستثمرين بياخدوا إهتمام كبير لمجموعة من النسب والمعاملات قبل اختيار الشركة اللي بيستثمروا فيها، بيقارنوا بين شركات متعددة وبيحللوا أدائها خلال السنين بناءًا على النسب دي، بس الشمولية هي العنصر الأساسي، إيه هي النسب دي وإيه اللي بيأثر في قيمتها؟ نموذج “دوبونت” بيدي تركيز مناسب للنسب دي على أبسط مستوى.

مقارنة النسب ممكن تكون أكتر دقة باستخدام الطريقة دي بدل من المعايير الأكتر شيوع وتقليدية والمستخدمة من معظم المستثمرين، وبكدا بيساعد نموذج “دوبونت” في اتخاذ القرارات، وممكن للمستثمرين والشركات اتباع نموذج “دوبونت” لفهم نقاط الضعف ومعرفة ازاي ممكن يفقدوا المستثمرين المحتملين، كمان بيساعد في تحديد أي كفاءة أعلى للشركة سواء (التشغيلية، استخدام الأصول، إلخ).

النسب التلاتة الرئيسية هي نسبة صافي الربح ونسبة دوران الأصول ومضاعف حقوق المليكة، ولازم تكون قيمتها مرضية، ونتيجة لكدا هيكون العائد على حقوق الملكية أعلى، وده مش عشان في نسبة مرتفعة بشكل كبير والباقي منخفض، ممكن تعمل تحليل شامل زي ده باستخدام نموذج “دوبونت”.

عيوب تحليل دوبونت

رغم إن نموذج تحليل “دوبونت” شامل، بس حساباته بتعتمد على الأرقام الأولية، والناس بتقدر تتلاعب في الأرقام دي، فممكن يتم التلاعب في النتائج ومش هيبقى فيه أي فائدة من عمل أي تحليل، بالإضافة لكدا، العوامل الخاصة بكل شركة زي الصناعة والموسمية وغيرها بتأثر على القيم المستخدمة في التحليل.

المشكلة إن النموذج مش بياخد في الحسبان العوامل دي، فحتى لو كانت الشركة مربحة على المدى الطويل، بس لو حطيت تحليلك على المدى القصير ممكن تفوت عليك الفرصة إنك تستثمر في الشركة وتكسب في المستقبل.

فهم تحليل Dupont هو المفتاح للتحسين المستدام لأداء الشركة وعائدات المساهمين.

أهم الأسئلة بخصوص تحليل Dupont

دلوقتي هنعرضلك أكتر أسئلة الكل بيسألها عن تحليل دوبونت.

ازاي أعمل تحليل دوبونت؟

تقدر تعمل تحليل “دوبونت” بطريقتين: النموذج اللي فيه 3 خطوات أو النموذج اللي فيه 5 خطوات، الاتنين فيهم تقسيم عائد الحقوق لعوامله المكونة وتحليلها بشكل منفصل، لما كل معامل يكون في نطاقة الصح، القيمة النهائية بتكون صح.

تحليل دوبونت بيعرفنا إيه؟

التحليل بيبين أصول ربحية الشركة بناءًا على عائد الحقوق، بيقارن أداء عدة شركات وبيوضح نقاط القوة والضعف في شركة معينة، كمان بيحدد كفاءة التشغيل واستخدام الأصول ورافعة التمويل المالي للشركة.

مهم: معادلة توزيع الأرباح – ازاي بنحسب نسبة المساهين في الشركة من الأرباح؟

هل لو نسبة دوبونت عالية دي حاجة كويسة؟

بشكل عام، نسبة عالية هي الأفضل، بس لازم نلاحظ إن الإدارة ممكن تقلل الأسعار عشان تزود المبيعات وده اللي بيخفض صافي الربح، شركات كبيرة زي “ولمارت” استخدمت الطريقة دي بشكل جيد، نسبة دوران الأصول (المبيعات ÷ إجمالي الأصول).